Pre správne zostavenie DPPO je dôležité určiť správny základ dane. Nie však všetky náklady, o ktorých sme účtovali počas roka sú aj daňovo uznaným nákladom. Na konci zdaňovacieho roka si skontrolujeme náklady, ktoré sú daňovým výdavkom až po ich skutočnom zaplatení. Ak nie sú zaplatené, máme povinnosť o nezaplatenú hodnotu zvýšiť základ dane a platiť vyššiu daň.

Náklady, ktoré sú daňovými výdavkami až po zaplatení, sú vymedzené v § 17 ods. 19 zákona č. 595/2003 Z. z. o dani z príjmov.

![]()

Ak suma týchto nákladov vstupuje do obstarávacej ceny alebo vlastných nákladov majetku, podmienka zaplatenia podľa § 17 ods. 19 zákona o dani z príjmov sa nesleduje.

S účinnosťou od 1. 12. 2022 medzi náklady, ktoré sú daňovými výdavkami až po zaplatení, patria:

- kompenzačné platby vyplácané podľa osobitného predpisu,

- výdavky (náklady) na nájomné za prenájom hnuteľnej veci, nehnuteľnosti zaplatené PO aj FO, pričom nájomné zaplatené FO sa uzná do daňových výdavkov najviac do výšky časovo rozlíšenej sumy prislúchajúcej na zdaňovacie obdobie,

- odplaty za poskytnutie práva na použitie alebo za použitie predmetu priemyselného vlastníctva, počítačových programov (softvér), návrhov alebo modelov, plánov, výrobno-technických a iných hospodársky využiteľných poznatkov (know-how) a odplaty za poskytnutie práva na použitie alebo za použitie autorského práva alebo práva príbuzného autorskému právu, pričom tieto výdavky (náklady) a odplaty zaplatené fyzickej osobe za príslušné zdaňovacie obdobie sa uznajú najviac do výšky časovo rozlíšenej sumy prislúchajúcej na zdaňovacie obdobie,

- výdavky (náklady) na marketingové štúdie a iné štúdie a na prieskum trhu u dlžníka,

- odplaty (provízie) za sprostredkovanie u prijímateľa služby, a to aj ak ide o sprostredkovanie na základe mandátnych zmlúv alebo obdobných zmlúv,

- výdavky (náklady) vzťahujúce sa k úhrade príjmov daňovníkovi nespolupracujúceho štátu,

- výdavky na poradenské služby a právne služby zatriedené do kódu Klasifikácie produktov 69.1, 69.2, 70.1 a 70.22,

- paušálna náhrada nákladov spojených s uplatnením pohľadávky, zmluvné pokuty, poplatky a úroky z omeškania u dlžníka a odstupné u oprávnenej osoby,

- výdavky (náklady) na sponzorské u sponzora na základe zmluvy o sponzorstve v športe poskytnuté počas obdobia trvania zmluvy o sponzorstve v športe, v rozsahu podľa jeho skutočného použitia v príslušnom zdaňovacom období, ak v príslušnom zdaňovacom období sponzor vykáže kladný základ dane; za výdavky (náklady) na sponzorské sa nepovažuje poskytnutie sponzorského pre športovca, okrem športového reprezentanta,

- výdavky (náklady) na reklamu poskytnuté daňovníkovi podľa § 12 ods. 3 písm. a) zákona o dani z príjmov, tzn. výdavky poskytnuté občianskemu združeniu, nadácii, neinvestičnému fondu a neziskovej organizácii,

- poskytujúcej všeobecne prospešné služby,

- daň z poistenia platená poistníkom,

- odvod z nadmerných príjmov.

![]() Od 1. 1. 2024 sa rozširuje okruh daňovníkov definovaných v § 12 ods. 3 písm. a) zákona o dani z príjmov, a to o účelové zariadenia cirkvi a náboženskej spoločnosti, organizácie s medzinárodným prvkom, Slovenský Červený kríž a subjekty výskumu a vývoja.

Od 1. 1. 2024 sa rozširuje okruh daňovníkov definovaných v § 12 ods. 3 písm. a) zákona o dani z príjmov, a to o účelové zariadenia cirkvi a náboženskej spoločnosti, organizácie s medzinárodným prvkom, Slovenský Červený kríž a subjekty výskumu a vývoja.

Vyššie spomínané náklady sú u odberateľa daňovým nákladom až po ich zaplatení. U dodávateľa sú zdaniteľným výnosom v zdaňovacom období, kedy sa o nich vo výnosoch účtuje.

Nájomné za prenájom hnuteľnej veci a nehnuteľnosti

U nájomcu je nájomné daňovým nákladom až po zaplatení. Pozor si dajme na platby nájomného ku koncu roka. Ak chceme mať nájomné za december 2023 v daňových nákladoch, je potrebné ho zaplatiť najneskôr do 31. 12. 2023. Ak máme zdaňovacie obdobie (ZO) hospodársky rok, tak je potrebné nájomné zaplatiť do konca posledného mesiaca hospodárskeho roka.

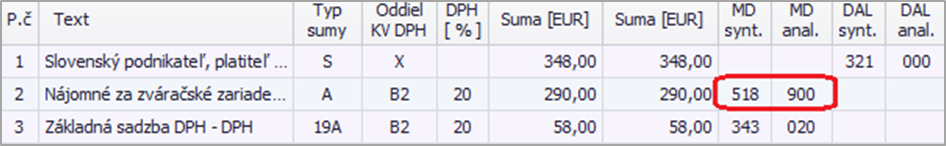

Spoločnosť, platiteľ DPH, si od iného platiteľa DPH prenajímala počas roka zváračské zariadenie. K 31. 12. 2023 spoločnosť nezaplatila dohodnuté nájomné za mesiac december 2023 v celkovej sume 348 eur, ktoré mala zaúčtované v nákladoch. Úhrada bola zrealizovaná až v januári 2024. Ako bude spoločnosť postupovať pri účtovaní?

Spoločnosť, platiteľ DPH, si od iného platiteľa DPH prenajímala počas roka zváračské zariadenie. K 31. 12. 2023 spoločnosť nezaplatila dohodnuté nájomné za mesiac december 2023 v celkovej sume 348 eur, ktoré mala zaúčtované v nákladoch. Úhrada bola zrealizovaná až v januári 2024. Ako bude spoločnosť postupovať pri účtovaní?

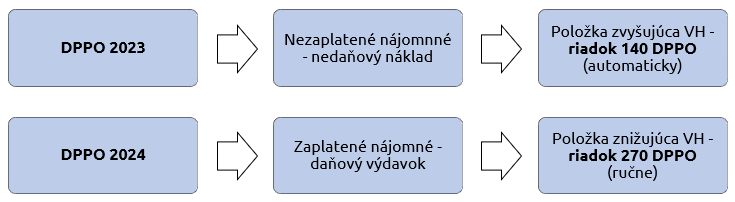

Zdaňovacie obdobie 2023:

Nájomné zaúčtované na účte 518 je súčasťou výsledku hospodárenia v riadku 100 DPPO. Nezaplatené nájomné nie je daňovým nákladom, je preto potrebné zvýšenie základu dane. Suma 290 eur sa uvedie ako položka zvyšujúca výsledok hospodárenia v riadku 140 DPPO.

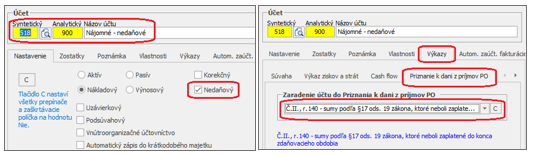

Program OMEGA pri správnom nastavení vykoná zvýšenie základu dane v DPPO automaticky. Je potrebné postupovať nasledovne:

V menu Číselník – Účtový rozvrh si vytvoríme nový analytický účet k účtu 518, napr. 518.900, ktorý označíme ako Nedaňový. V záložke Výkazy/Priznanie k dani z príjmov PO nastavíme jeho smerovanie do riadku 140 DPPO.

V pôvodnom doklade, kde sme účtovali o nájomnom, zmeníme účet na nedaňový účet 518.900.

Zdaňovacie obdobie 2024:

V roku 2024 bolo nájomné zaplatené a stáva sa teda daňovým výdavkom. V DPPO za rok 2024 môžeme vykonať zníženie základu dane. Sumu 290 eur sa uvedieme ako položku znižujúca výsledok hospodárenia v riadku 270. V programe OMEGA túto zadáme ručne do riadku 270 daňového priznania a automaticky sa vykoná zníženie základu dane.

Zhrnutie:

Informácie v dokumente sú spracované k právnemu stavu platnému ku dňu jeho publikovania.