Rozdielom daňovej povinnosti (dane na výstupe) a odpočítateľnej dane (daňou na vstupe) vzniká vlastná daňová povinnosť alebo nadmerný odpočet. Ak je odpočítateľná daň vyššia ako daňová povinnosť za príslušné zdaňovacie obdobie (ZO), vzniká platiteľovi DPH nárok na vrátenie dane od štátu (tzn. nadmerný odpočet).

Vysporiadanie nadmerného odpočtu podľa zákona o DPH

1) Odpočítanie nadmerného odpočtu v DP DPH v nasledujúcom ZO od vlastnej daňovej povinnosti.

V prípade, ak platiteľ DPH za bezprostredne predchádzajúce zdaňovacie obdobie vykázal v DP DPH nadmerný odpočet a v aktuálnom ZO dosahuje vlastnú daňovú povinnosť, táto daňová povinnosť sa poníži o sumu nadmerného odpočtu.

Ak platiteľ nemôže odpočítať nadmerný odpočet, daňový úrad vráti neodpočítaný nadmerný odpočet alebo jeho neodpočítanú časť do 30 dní od podania daňového priznania za zdaňovacie obdobie nasledujúce po zdaňovacom období, v ktorom nadmerný odpočet vznikol.

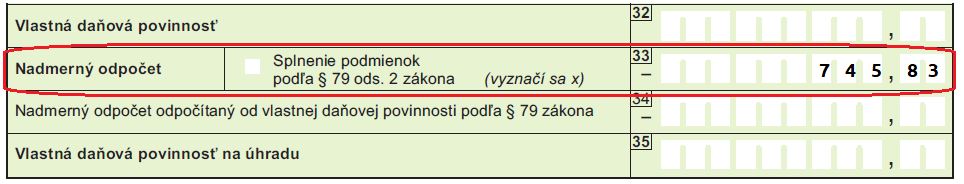

Platiteľ DPH za zdaňovacie obdobie február 2021 vykázal nadmerný odpočet vo výške 745,83 eur (nesplnil podmienky pre vrátenie nadmerného odpočtu). Za zdaňovacie obdobie marec vykázal vlastnú daňovú povinnosť 850 eur. Ako bude postupovať v programe pri podávaní daňového priznania za február a marec?

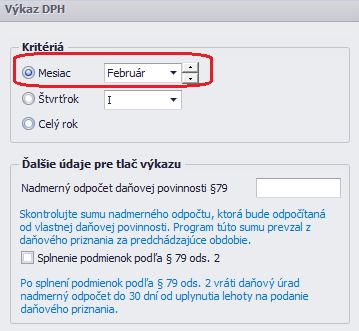

DP DPH za február:

Voľbu Splnenie podmienok podľa § 79 ods. 2 platiteľ za február nezapína, keďže podmienky nespĺňa pre skoršie vrátenie DPH.

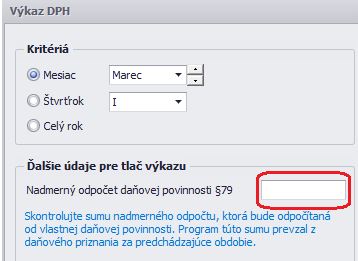

DP DPH za marec:

Program doplní automaticky hodnotu nadmerného odpočtu, ktorý sa použije na odpočítanie od vlastnej daňovej povinnosti, z bezprostredne predchádzajúceho zdaňovacieho obdobia:

Suma nadmerného odpočtu z bezprostredne predchádzajúceho zdaňovacieho obdobia bude do daňového priznania prevzatá maximálne do výšky vlastnej daňovej povinnosti za príslušné zdaňovacie obdobie.

2. Vrátenie nadmerného odpočtu do 30 dní od podania DP DPH.

Ak platiteľ DPH spĺňa podmienky pre vrátenie nadmerného odpočtu podľa § 79 ods. 2, môže požiadať o jeho skoršie vrátenie. Takýto nadmerný odpočet už nie je možné započítať s daňovou povinnosťou v nasledujúcom zdaňovacom období, pretože bude zo strany daňového úradu vrátený.

Podmienky, pre skoršie vrátenie nadmerného odpočtu (§ 79 ods. 2):

- zdaňovacím obdobím platiteľa DPH je kalendárny mesiac,

- platiteľ bol platiteľom DPH najmenej 12 kalendárnych mesiacov pred skončením kalendárneho mesiaca, v ktorom nadmerný odpočet vznikol, a

- platiteľ DPH nemal v období 6 kalendárnych mesiacov pred skončením kalendárneho mesiaca, v ktorom nadmerný odpočet vznikol, daňové a colné nedoplatky a nedoplatky na povinných odvodoch poistného v súhrne viac ako 1 000 eur.

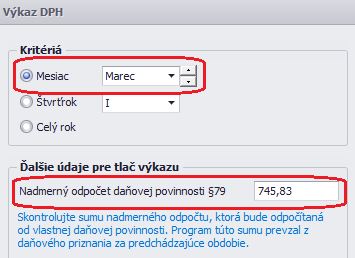

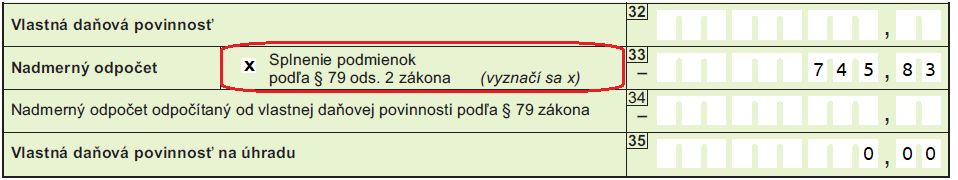

Platiteľ DPH za ZO február 2021 vykázal nadmerný odpočet vo výške 745,83 eur a za zdaňovacie obdobie marec vykázal vlastnú daňovú povinnosť 850 eur. V DP DPH za február vyznačil voľbu Splnenie podmienok podľa § 79 ods. 2 zákona, čím žiadal o skoršie vrátenie nadmerného odpočtu. Ako bude postupovať v programe pri podávaní daňového priznania za február a marec?

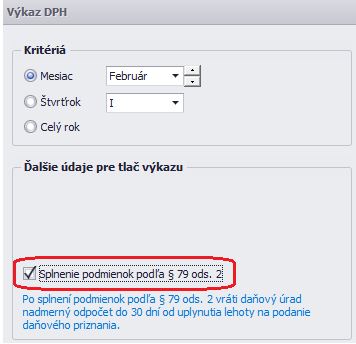

DP DPH za február:

Aby platiteľ mohol žiadať o skoršie vrátenie nadmerného odpočtu, musí okrem splnenia podmienok vyznačiť túto skutočnosť v DP DPH:

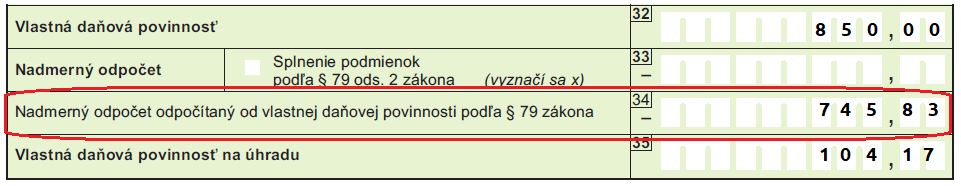

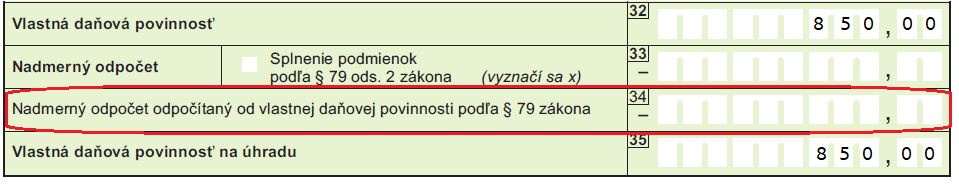

DP DPH za marec:

V nasledujúcom zdaňovacom období sa už nadmerný odpočet nebude odpočítavať od vlastnej daňovej povinnosti:

Informácie v dokumente sú spracované k právnemu stavu platnému ku dňu jeho publikácie. 01.01.2021