Daňové výdavky na PHL formou paušálnych výdavkov do výšky 80%

Pre uplatnenie výdavkov na PHL na základe paušálnych výdavkov platí, že:

- výdavky sa môžu uplatniť len do výšky 80 % z celkového preukázateľného nákupu PHL za príslušné zdaňovacie obdobie primeraného počtu najazdených kilometrov podľa stavu tachometra na začiatku a na konci príslušného zdaňovacieho obdobia pre každé motorové vozidlo samostatne,

- nie je povinnosť viesť knihu jázd a prepočítavať spotrebu PHL,

- správca dane môže kontrolovať počet najazdených kilometrov a porovnať, či zodpovedá nákupu PHL, ktorý uviedol daňovník alebo môže skúmať počet najazdených kilometrov primerane k podnikateľským aktivitám daňovníka a porovnávať ho so spotrebou vykazovanou v minulých zdaňovacích obdobiach,

- ak daňovník používa motorové vozidlo na podnikanie a zároveň aj na súkromné účely, výdavky na PHL si môže uplatniť len v pomernej výške, v akej sa využíva na podnikanie – maximálne však do výšky 80%,

- doklady, ktoré preukážu spotrebu PHL sú: doklady o nákupe PHL za príslušné zdaňovacie obdobie a stav tachometra na začiatku a na konci zdaňovacieho obdobia.

Uplatniť 80% výdavkov vynaložených na PHL je možné dvoma spôsobmi:

1. V priebehu zdaňovacieho obdobia – priamo pri účtovaní dokladu

V priebehu zdaňovacieho obdobia pri úhrade PHL v hotovosti – použijeme automatické účtovanie PV80 PD – Paušálne výdavky (PHL 80%).

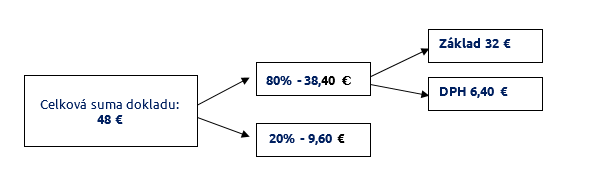

Zaúčtujte nákup PHL, ak si uplatňujete výdavky na PHL paušálne priamo pri úhrade cez pokladničný doklad, celková suma dokladu je 48 eur, základ dane 40 eur, DPH 8 eur.

Doklad má hodnotu 48 eur, čo predstavuje 100 %, potrebujeme si preto rozdeliť základ na 80 % daňových výdavkov a 20 % nedaňových výdavkov. Pre tento účel odporúčame vytvoriť samostatný analytický účet 501, ktorý označíme ako nedaňový, v našom príklade 501.999. DPH v doklade je vypočítaná len z hodnoty 80% daňových výdavkov účtovaných na daňovom účte 501.300.

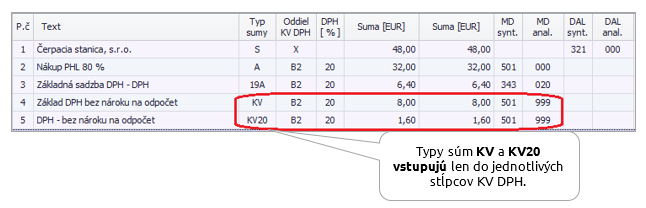

V Kontrolnom výkaze v časti B.3.1 bude uvedená v stĺpci 2 celková výška dane (súčet typov súm 19A a KV20). V stĺpci č. 3 bude uvedená už len hodnota odpočítanej dane v Eurách – 80% (typ sumy 19A).

V prípade účtovania PHL na došlej faktúre je rozdiel len v smerovaní do oddielu KV DPH, pri ktorom je potrebné zvoliť B2. V takomto prípade bude v stĺpci č. 5 suma dane v eurách uvedená celá hodnota dane a do stĺpca č. 7 sa uvedie len výška odpočítanej dane.

2. Na konci každého zdaňovacieho obdobia (mesiac, kvartál) sumárne za doklady

Počas zdaňovacieho obdobia (mesiac, resp. kvartál) účtujeme jednotlivé nákupy PHL, pričom si uplatňujeme celých 100 %. Na konci zdaňovacieho obdobia zaúčtujeme interný doklad, kde odúčtujeme 20 % výdavkov z celkovej sumy PHL účtovanej na účte 501 a účte DPH 343. Sumu preúčtujeme účet 501.xxx, ktorý nastavíme ako nedaňový.

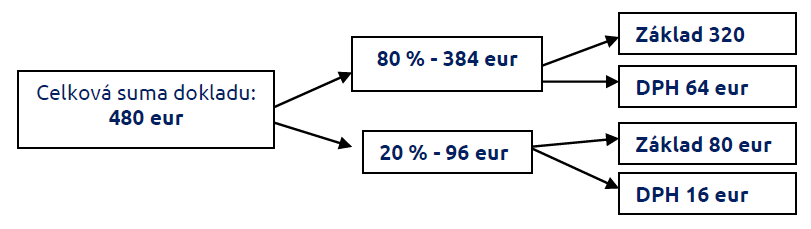

Zaúčtujte nákup PHL, ak si uplatňujete výdavky na PHL paušálne až na konci zdaňovacieho obdobia. Celková suma dokladov sumárne je 480 eur, základ dane 400 eur, DPH 80 eur.

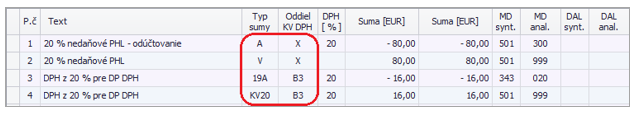

V našom príklade predstavuje 20 % – základ 80 eur a DPH 16 eur, ktoré sme si neprávom uplatnili a teraz ich musíme ponížiť. Preto najskôr odúčtujeme základ dane mínusom z daňového účtu 501.300, kde sme počas zdaňovacieho obdobia neprávom účtovali a naúčtujeme si túto sumu na nedaňový účet 501.999. Rovnako ponížime odpočet DPH, na ktorý sme nemali právo a naúčtujeme hodnotu DPH na nedaňový účet 501.999 podľa obrázku nižšie.

Interný doklad zaúčtujete k poslednému dňu zdaňovacieho obdobia

V kontrolnom výkaze DPH budú hodnoty uvedené v oddiely B3.1., pričom uvedená bude iba hodnota odpočítanej dane v eurách v stĺpci 3.

Informácie v dokumente sú spracované k právnemu stavu platnému ku dňu jeho publikácie.