Kontrola koeficientovanej DPH

Platiteľovi DPH môžu pri odpočítavaní DPH nastať tieto tri možnosti:

- nemáme nárok na odpočítanie DPH z nadobudnutých tovarov a služieb – plnenia oslobodené od dane účtujeme s použitím typov súm s dodatkom „n“;

- máme nárok na pomerné odpočítanie DPH z nadobudnutých tovarov a služieb – ktoré sú určené súčasne pre plnenia s možnosťou odpočítania dane ako aj pre plnenia bez možnosti odpočítania dane. Vtedy daň krátime koeficientom – používame typy súm s dodatkom „k“,

- máme nárok na odpočítanie celej DPH z nadobudnutých tovarov a služieb – pri účtovaní použijeme typy súm bez dodatkov „k“ a „n“;

Koeficient uvádzame v programe cez menu Firma – Nastavenie – Všeobecné nastavenia v záložke Firma. Hodnota koeficientu sa prenesie z minulého roka alebo sa stanoví odhadom so súhlasom správcu dane.

![]()

Aby sa odpočet DPH správne prepočítal, používame typy súm s dodatkom „k“. Pri týchto typoch súm sa DPH počas roka prepočítava predbežným koeficientom.

Výpočet koeficientu v priebehu účtovného obdobia

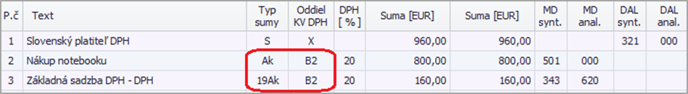

Platiteľ DPH kúpil notebook, ktorý bude využívať pri svojej podnikateľskej činnosti. Zaoberá sa prenájmom nehnuteľností pre zdaniteľné aj nezdaniteľné osoby. Odpočet DPH z notebooku tak bude uplatňovať iba v pomernej časti.

V uvedenom príklade nemá platiteľ nárok odpočítať si celú časť dane, takže ju bude prepočítavať koeficientom. Použijeme typy súm s dodatkom „k“.

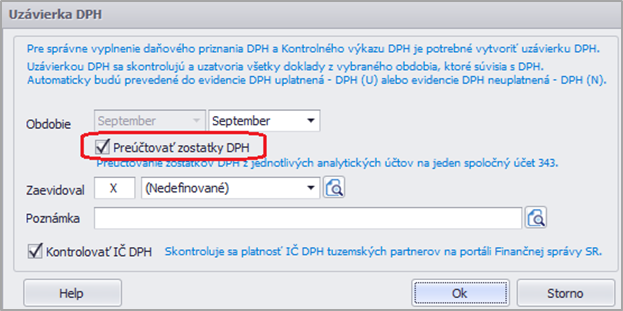

Prepočet koeficientom v každom zdaňovacom období (mesiac, kvartál) program vykoná automaticky, pri uzávierke DPH, ak je zapnutá voľba Preúčtovať zostatky DPH.

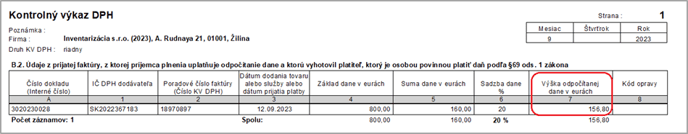

Vdaňovom priznaní DPH bude odpočítane dane uvedené v pomernej časti na riadku 19 (0,98*160).

Rovnakú hodnotu nájdeme aj v Kontrolnom výkaze DPH v časti B2 v stĺpci 7.

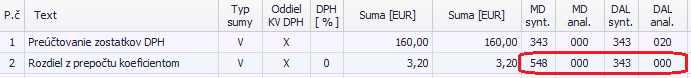

Pri každej uzávierke DPH program prepočítava odpočet DPH predbežným koeficientom a vytvorí interný doklad s:

- preúčtovaním zostatkov jednotlivých analytických účtov pre uplatnenú DPH na účet 343.000,

- rozdielom medzi celou odpočítanou daňou a daňou, ktorú si môže platiteľ dane odpočítať len pomerne – oproti účtom 548, alebo 648.

Výpočet koeficientu na konci účtovného obdobia

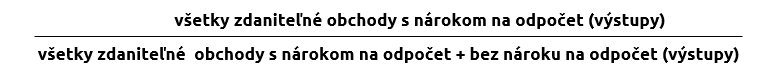

Na konci účtovného obdobia je potrebné vypočítať koncoročný koeficient, ktorým sa opäť prepočíta odpočet DPH, na ktorý má platiteľ DPH len pomerný nárok. Jeho výpočet určuje § 50 zákona o DPH, ako podiel, v ktorého čitateli je hodnota bez dane dodaných tovarov a služieb za kalendárny/hospodársky rok, pri ktorých je daň odpočítateľná a v ktorého menovateli je hodnota všetkých bez dane dodaných tovarov a služieb za kalendárny rok.

Vzorec, ktorým program OMEGA prepočítava ročný koeficient podľa typov súm zo základov DPH je:

Na zobrazenie konkrétnych súm, ktoré vstupujú do vzorca na výpočet koeficientu odporúčame použiť tlačovú zostavu Hodnoty pre výpočet koeficientu.

Do vzorca koeficientu sa nezahrňujú preddavky zaúčtované na účte 324. Ide o nevyfakturované preddavky na konci roka, ktoré sa do výpočtu koeficientu zahrnú až v tom zdaňovacom období, kedy bude dodaný tovar/služba za tento preddavok.

Koeficient na konci roka

Ročný koeficient vyčíslený na konci roka sa môže líšiť od predbežného koeficientu, ktorým sa prepočítavala DPH v priebehu roka. Tým vznikne rozdiel, ktorý sa uvádza do posledného daňového priznania DPH kladne, alebo záporne.

Hodnoty, z ktorých program na konci roka koeficient vyčísli je možné nájsť v tlačovej zostave Hodnoty pre výpočet koeficientu DPH. Po poslednej uzávierke DPH si môžeme skontrolovať ročný koeficient v tlačovej zostave História koeficientu.

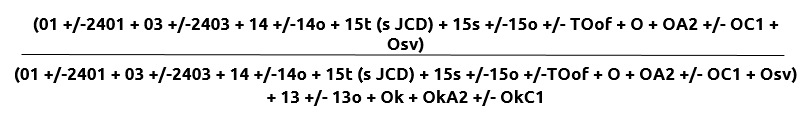

Všetky odpočítania dane sa na konci roka ešte raz prepočítajú ročným koeficientom a porovnajú sa so sumou odpočítania, ktorá bola vypočítaná v priebehu roka predbežným koeficientom. V našom prípade:

- Predbežné odpočítanie dane koeficientom 0,98:

91,14 (93*0,98) + 137,20 (140 * 0,98) + 180,32 (184 * 0,98) = 408,66

- Prepočítanie koncoročným koeficientom (vyšiel 0,56):

52,08 (93*0,56) + 78,40 (140*0,56) + 103,04 (184*0,56) = 233,52

- Porovnanie predbežného a koncoročného koeficientu:

233,52 – 408,66 = – 175,14 – túto hodnotu sme povinný daňovému úradu odviesť.

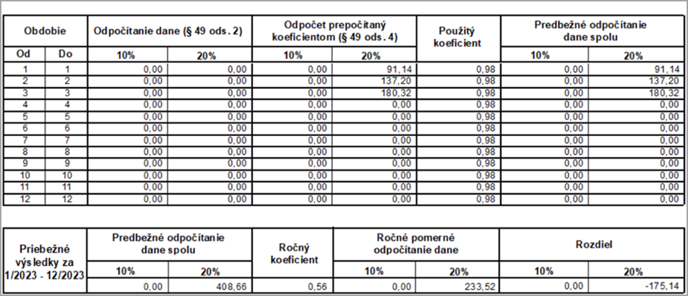

ID po poslednej uzávierke DPH:

V poslednom DP DPH za december sa na riadku 19 prejaví aj rozdiel z porovnania predbežného a ročného koeficientu (50 – 175,14 = 125,14).

Vypočítaný ročný koeficient sa pri prechode do nového roka zapíše v databáze nového roka do záložky Firma, v menu Firma – Nastavenie – Všeobecné nastavenia. Po prechode odporúčame prenesený koeficient skontrolovať.

Vypočítaný ročný koeficient sa pri prechode do nového roka zapíše v databáze nového roka do záložky Firma, v menu Firma – Nastavenie – Všeobecné nastavenia. Po prechode odporúčame prenesený koeficient skontrolovať.

Informácie v dokumente sú spracované k právnemu stavu platnému ku dňu jeho publikácie.