Výdavky súvisiace s majetkom, ktorý môže mať charakter osobnej potreby, môže podnikateľ do daňových výdavkov podľa § 19 ods. 2 písm. t) zákona o dani z príjmov uznať len v pomernej časti. Takýto výdavok sa rozlišuje z pohľadu dane z príjmov, aj z pohľadu dane z pridanej hodnoty.

Podnikateľ, ktorý je platiteľom DPH používa na pracovné aj osobné účely mobilný telefón v pomere 80:20 percent. Na začiatku mesiaca dostal faktúru od mobilného operátora v sume 54,25 eur s DPH.

Došlú faktúru zaevidujte do evidencie záväzkov tlačidlom Pridaj.

- Vyplňte externé číslo faktúry, partnera a dátumy,

- typ dokladu ponechajte Faktúra – Tuzemsko a doplňte Predmet fakturácie,

- do poľa Spolu zaevidujte sumu s rozpisom na základ a DPH,

- na záložke Zápis do v poli Stĺpec PD vyberte Výdavok za služby,

- v spodnej časti formulára kliknite na tlačidlo Vzorové doklady a zo zoznamu vyberte Výdavky osobnej potreby.

- Vo formulári zadajte percento, z ktorého si uplatňujete výdavky v paušálnej výške, napr. 80% a formulár potvrďte,

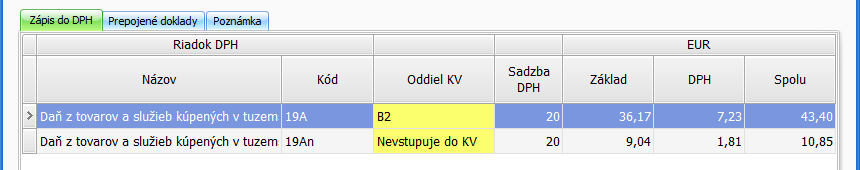

- po výbere vzorového dokladu bude suma rozúčtovaná z pohľadu DPH aj z pohľadu dane z príjmov,

- vyplnený formulár uložte.

Vo formulári evidencie DPH smeruje 80% zo sumy do oddielu KV – B2 a zvyšných 20% sumy faktúry nevstupuje do KV. Formulár uložte tlačidlom OK.

Úhradu záväzku zaúčtujte v peňažnom denníku cez Banka – Výdavok. Suma faktúry bude zaúčtovaná do stĺpca Výdavok za služby a do stĺpca Iný výdavok neovplyvňujúci základ dane.

Rovnakým spôsobom môžete pomocou tlačidla Vzorové doklady rozúčtovať do osobnej potreby všetky záväzky, prípadne hotovostné výdavkové doklady v evidencii peňažného denníka.