Živnostník vykonávajúci podnikateľskú alebo inú samostatnú zárobkovú činnosť, môže:

- od 1. do 31.5.2023 uplatňovať do daňových výdavkov za každý odpracovaný deň výdavky na vlastné stravovanie najviac vo výške 3,74 eur (55 % sumy stravného ustanovenej na kalendárny deň pre časové pásmo 5 až 12 hodín čo je suma 6,80 eur),

- od 6.2023 za každý odpracovaný deň výdavky na vlastné stravovanie najviac

vo výške 4,02 eur (55 % zo sumy 7,30 eur), - a od 10.2023 za každý odpracovaný deň výdavky na vlastné stravovanie najviac vo výške 4,29 eur (55 % zo sumy 7,80 eur).

Živnostník, ktorý si uplatňuje preukázateľné daňové výdavky, nemusí od januára 2022 dokladovať stravovanie nakúpenými stravnými lístkami alebo bločkami o strave.

Sumu stravného zaúčtujte do peňažného denníka buď za každý mesiac samostatne alebo 1x ročne za celé zdaňovacie obdobie podľa počtu odpracovaných dní

v kalendárnom roku. V tomto prípade doklad uložíte ako uzávierkový s dátumom 31.12.

Živnostník a nákup stravných lístkov od 1.10.2023

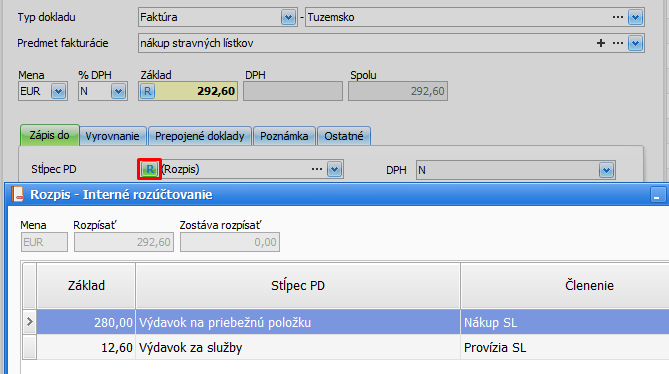

Živnostník v októbri 2023 kúpil 40 ks stravných lístkov na obdobie vopred. Hodnota jedného stravného lístka je 7 eur. Na faktúre je aj provízia za stravné lístky vo výške 12,60 eur s DPH. Celková suma faktúry je 292,60 eur s DPH.

Zaevidovanie došlej faktúry

- Pridajte nový záväzok,

- vyplňte externé číslo, partnera a dátumy,

- typ dokladu vyberte Faktúra – Tuzemsko,

- v poli % DPH vyberte N – Neobsahuje a doplňte celkovú sumu faktúry.

Podľa usmernenia Daňového riaditeľstva daňovník – SZČO nemá nárok na odpočítanie sumy DPH z provízie z nákupu stravných lístkov.

- Na záložke Zápis do v poli Stĺpec PD rozúčtujte sumu provízie a sumu za stravné lístky z pohľadu dane z príjmov. Vo formulári Rozpis – Interné rozúčtovanie tlačidlom Rozdeľ, rozdeľte sumu základu na dve položky,

- nastavte sa na prvú položku cez V poli Základ opravte sumu na 280 eur, stĺpec PD vyberte Výdavok na priebežnú položku, prípadne doplňte členenie. Formulár uložte,

- nastavte sa na druhú položku cez V poli Základ opravte sumu na 12,60 eur, stĺpec PD vyberte Výdavok za služby, doplňte Členenie.

- Záväzok uložte.

Úhradu došlej faktúry zaúčtujte v peňažnom denníku ako Banka – Výdavok.

V jednoduchom účtovníctve sa ceniny evidujú v peňažnom denníku ako hotovosť. Ďalším príjmovým pokladničným dokladom vykonajte zápis o príjme cenín – stravných lístkov.

- V časti Pokladnica zvoľte Príjem,

- vyplňte dátum vyhotovenia a partnera,

- stĺpec PD vyberte Príjem z priebežnej položky,

- v poli základ doplňte sumu 280 eur,

- doklad uložte.

Nákup stravných lístkov zaevidujte aj do evidencie cenín

- Z hlavného menu vyberte Evidencie – Ceniny,

- pridajte nový doklad,

- vo formulári vyplňte dátum vyhotovenia, druh ceniny, text, nominálnu hodnotu a množstvo,

- formulár uložte.

Výdaj stravných lístkov

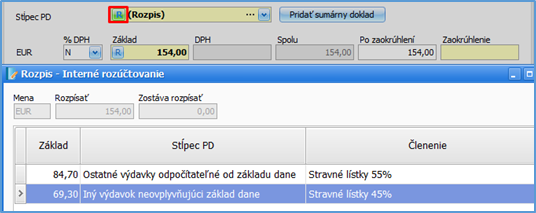

Na konci mesiaca spotrebované množstvo stravných lístkov zaúčtujte v peňažnom denníku. Živnostník za mesiac október spotreboval 22 ks stravných lístkov v sume 154 eur (22 ks x 7 eur). Do daňových výdavkov vstupuje 55 % z tejto sumy čo je 84,70 eur. Zvyšných 69,30 eur je výdavok neovplyvňujúci základ dane.

- V časti Pokladnica zvoľte Výdavok,

- vyplňte dátum, v poli % DPH vyberte N (Neobsahuje) a doplňte sumu,

- v poli stĺpec PD kliknite na „R“. Sumu 140 eur rozúčtujte z pohľadu dane z príjmov na:

- 84,70 eur bude vstupovať do Ostatných výdavkov odpočítateľných od základu dane,

- 69,30 eur bude vstupovať do stĺpca Iný výdavok neovplyvňujúci základ dane,

- doplňte text a vyplnený výdavkový doklad uložte.