Daň z motorových vozidiel upravuje zákon č. 361/2014 Z. z. o dani z motorových vozidiel. Tlačivo Daňového priznania k dani z motorových vozidiel (ďalej DPMV) za zdaňovacie obdobie 2023 ostáva oproti roku 2022 bezo zmien. Daň za zdaňovacie obdobie 2023 je daňovník povinný zaplatiť v lehote na podanie daňového priznania, t. j. do 31. januára 2024.

Daňové priznanie k dani z motorových vozidiel môžeme v programe OMEGA vyplniť ručne, alebo nám ho program vyplní automaticky.

Aby program automaticky vyplnil daňové priznanie, autá, ktoré používame na podnikanie si zaevidujeme do Číselníka áut cez tlačidlo Pridaj.

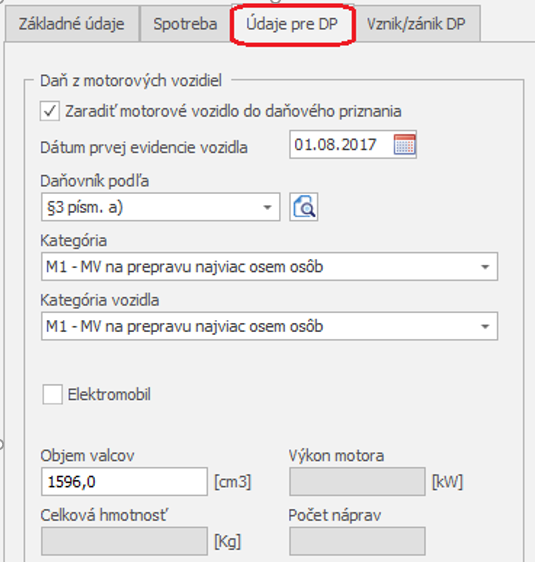

Na vozidlách, ktoré chceme zaradiť do DPMV, zapneme v časti Údaje pre DP voľbu Zaradiť motorové vozidlo do daňového priznania. Následne vyplníme všetky potrebné údaje v tejto záložke z osvedčenia o evidencii vozidla.

Vznik a zánik daňovej povinnosti zaevidujeme v príslušnej záložke pomocou tlačidla Pridaj. Na základe zadaného vzniku a zániku je v DPMV automaticky vypočítaný a vyplnený počet mesiacov, počas ktorých vozidlo podliehalo dani za príslušné zdaňovacie obdobie.

Na základe údajov zo záložiek Údaje pre DP a Vznik/zánik DP program automaticky vyplní všetky údaje v riadkoch 01 až 11 v DPMV.

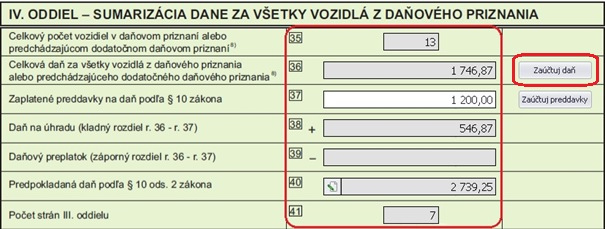

Daňové priznanie si zobrazíme cez menu Prehľady – Daň z motorových vozidiel. Všetky údaje sa do formulára načítajú automaticky okrem druhej strany – údaje o osobe, ktorá podáva daňové priznanie a sumy zaplatených preddavkov na r. 37.

Náležitosti pre výpočet dane – strana 3

Vznik a zánik daňovej povinnosti

Dátum prvej evidencie – nachádza sa v časti II. osvedčenia o evidencii a uvádza sa na riadku B. Slúži na výpočet dane, ako aj predpokladanej dane.

Daňová povinnosť vzniká prvým dňom mesiaca, v ktorom došlo k použitiu vozidla na podnikanie, okrem:

- vzniku daňovej povinnosti pre právneho nástupcu daňovníka, ktorý bol zrušený bez

likvidácie – daňová povinnosť vzniká prvým dňom mesiaca nasledujúceho po zániku daňovníka, ktorý bol zrušený bez likvidácie. - vzniku daňovej povinnosti, ak došlo počas jedného kalendárneho mesiaca k zmene v osobe daňovníka pri tom istom vozidle (napr. predaj vozidla), daňová povinnosť vzniká prvým dňom mesiaca nasledujúceho po mesiaci, v ktorom došlo k zmene v osobe daňovníka.

Vozidlo bolo kúpené dňa 13. 11. 2023. Dňa 30. 11. 2023 bolo prvýkrát použité na pracovnú cestu. Daňová povinnosť vzniká 1. 11. 2023.

Daňová povinnosť zaniká posledným dňom mesiaca, v ktorom došlo:

- k vyradeniu alebo dočasnému vyradeniu vozidla z evidencie vozidiel v SR,

- k ukončeniu alebo prerušeniu podnikania,

- k zániku daňovníka bez likvidácie,

- k vykonaniu zápisu prevodu držby vozidla do dokladov vozidla,

- k ukončeniu použitia vozidla daňovníkom v prípade užívateľa, a to pri používaní vozidla osoby, ktorá zomrela, zanikla, alebo bola zrušená, resp. ktorá nie je podnikateľom, napr. pri prenájme vozidla medzi podnikateľom a nepodnikateľom,

- k ukončeniu použitia vozidla daňovníkom, ktorým je zamestnávateľ.

Účtovná jednotka je držiteľom vozidla, ktoré používala na podnikanie. Dňa 15. 6. 2023 ho predala a kupujúcemu vystavila faktúru. Zmena držby vozidla nastala vykonaním zápisu prevodu držby dňa 2. 7. 2023. Dátum zániku daňovej povinnosti nastáva posledným dňom v mesiaci, kedy došlo k zmene držiteľa, nie dátumom predaja vozidla – t. j. 31. 7. 2023.

V programe OMEGA evidujeme vzniky a zániky priamo v Číselníku áut (záložka Vznik/zánik DP), ktoré sa následne prenesú do DPMV.

Opakované vzniky a zániky sa uvádzajú samostatne v VII. Oddiele – Poznámky. Pri vozidle, ktoré sa používalo na podnikanie, sa obdobie počíta na celé mesiace. V prípade vozidiel verejnej dopravy (napr. autobus), ktoré neboli využívané na verejný účel sa počíta toto obdobie na dni.

Ročné sadzby dane

Príloha č.1 zákona o dani z motorových vozidiel určuje ročnú sadzbu dane pre elektromobily, osobné vozidlá, úžitkové vozidlá (okrem ťahača a návesu) a autobusy.

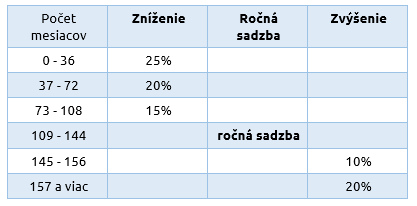

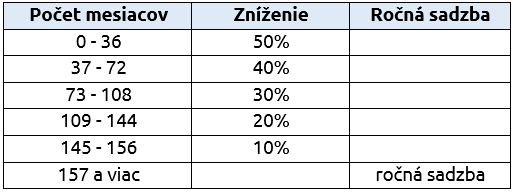

Ročné sadzby dane vypočítame podľa počtu mesiacov, ktoré uplynuli od dátumu prvej evidencie vozidla. Zníženie alebo zvýšenie ročných sadzieb dane je pre vozidlá kategórií L, M1, N1, N2, O1 až O3, rovnako ako minulý rok, odstupňované v závislosti od mesiaca prvej evidencie vozidla nasledovné:

Výnimkou je elektromobil, kde je stanovená nulová sadzba dane.

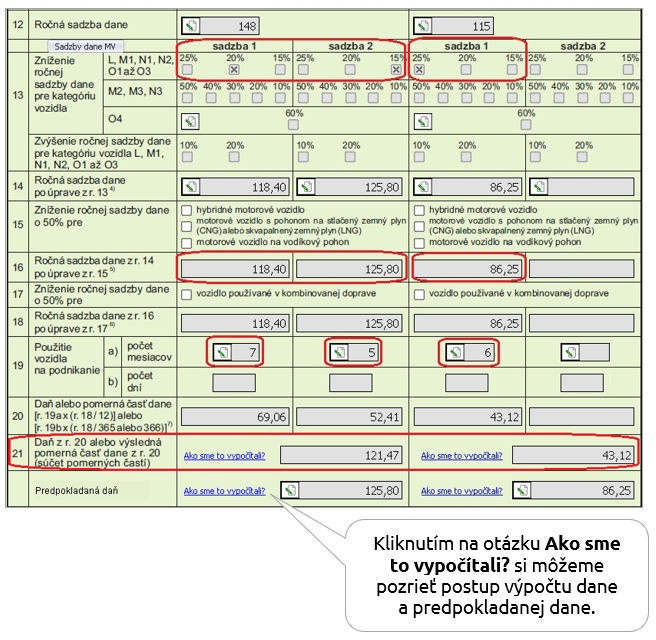

Pri výpočte dane program OMEGA automaticky vyčísli ročnú sadzbu dane na riadku dvanásť. Sadzba následne bude upravená – zvýšená alebo znížená, a to v závislosti od veku vozidla v mesiacoch. Upravená sadzba dane podľa veku vozidla je uvedená na riadku 18. V riadku 19 je vyznačené obdobie, počas ktorého boli vozidlá použité na podnikanie.

Na riadku 21 je vypočítaná výsledná výška dane za motorové vozidlá.

Pre ťahač a náves platí samostatná príloha č. 1a zákona o dani z motorových vozidiel s novými ročnými sadzbami dane. Sadzbu dane priradíme samostatne pre ťahač a samostatne pre náves v závislosti od počtu náprav a celkovej hmotnosti vozidla alebo najväčšej technicky prípustnej celkovej hmotnosti v tonách. Pri určení sadzby dane nezáleží, či ťahač a náves tvoria jednu návesovú jazdnú súpravu.

Ročná sadzba dane sa pre úžitkové vozidlá kategórie M2, M3 a N3 znižuje po novom nasledovne:

Ročná sadzba dane sa pre úžitkové vozidlo kategórie O4 zníži o 60% počas celého obdobia, kedy je vozidlo predmetom dane, a to bez ohľadu na vek vozidla.

Upravená ročná sadzba dane v závislosti od mesiaca prvej evidencie vozidla sa následne zníži ešte o 50 % v prípade:

- hybridného motorového vozidla,

- motorového vozidla s pohonom na stlačený zemný plyn (CNG) alebo skvapalnený zemný plyn (LNG) a

- motorového vozidla na vodíkový pohon.

Zaúčtovanie dane

Celkovú daň za všetky motorové vozidlá program sčíta v riadku 36. Vypočítanú daň zaúčtujeme automaticky pomocou tlačidla Zaúčtuj daň alebo ručne interným dokladom účtovným zápisom 531.xxx/345.xxx v roku 2023.